企業“一站式”長期服務平臺 | 西部口碑標桿咨詢公司

【客戶定價】+【全程實施】+【長期輔導】+【落地見效】 咨詢熱線:02885171488 / 18111569458

第一章: 中國新能源行業發展總覽

1.1 新能源行業的定義、范疇與戰略意義

1.1.1 新能源行業的核心定義與主要細分領域

新能源是指傳統能源之外的各種能源形式,主要包括太陽能、風能、核能、生物質能、氫能等。根據國 家能源局《新能源產業分類(2025版)》,新能源行業涵蓋能源生產、裝備制造、儲能技術、智能電網 等全產業鏈環節。 2025年一季度數據顯示,我國新能源發電裝機容量已達19.66億千瓦,占總裝機比重 57.3%,其中太陽能發電9.46億千瓦,風電5.35億千瓦,核電6083萬千瓦,生物質發電4627萬千瓦 (國家能源局, 2025)。

太陽能領域呈現技術迭代加速態勢, TOPCon電池量產效率突破26.5%,隆基綠能HPBC 2.0組件功率達 630W,鈣鈦礦/晶硅疊層電池實驗室效率達33.7%。2025年前5個月,全國光伏新增裝機197.9GW,

同比增長150%,其中5月單月新增93GW,創歷史新高(國家能源局, 2025)。產業鏈方面,多晶硅 價格從2024年的30萬元/噸降至12萬元/噸,帶動組件價格下降35%,度電成本降至0.28元/千瓦時,較 煤電低15%(CPIA ,2025)。

風能產業向大型化、深遠海發展,金風科技16MW海上風機實現滿發,年利用小時數超3600小時,明陽 智能推出20MW半直驅機組。 2025年一季度全國風電新增1462萬千瓦,累計裝機達5.35億千瓦,海上 風電占比提升至8%。新疆環塔工程的貫通為南疆新增5000萬千瓦新能源消納能力,哈巴河風電項目年發電量達5億千瓦時,節約標準煤15萬噸(中國能源網, 2025)。

核能領域, “華龍一號 ”批量化建設取得突破,漳州核電1號機組于2025年1月投運,年發電量100億千瓦時,減排二氧化碳816萬噸。徐大堡核電3 、4號機組進入設備安裝階段,采用VVER-1200技術,預計 2027年投產。截至2025年6月,我國在運核電機組58臺,裝機容量6500萬千瓦,占全國發電量的4.8%(中核集團, 2025)。

生物質能多元化利用成效顯著,內蒙古鵬泰生物10萬噸/年生物乙醇項目采用工業尾氣發酵技術,年減排 CO₂ 18萬噸;浙江 “光伏+農業 ”項目實現畝均收益提升3倍。 2025年一季度生物質發電量561億千瓦時,同比增長8.2%,垃圾焚燒發電占比達62%(國家能源局, 2025)。

氫能產業鏈加速成型,電解槽產能達3.1GW/年,中關村氫能聯盟數據顯示2024年綠氫產量65.2萬噸, 加氫站數量達459座。隆基氫能100MW電解槽項目在鄂爾多斯投產,度電成本降至1.5元/Nm³, 推動綠 氫煉鋼示范項目落地(中國氫能聯盟, 2025)。

1.1.2 新能源行業在國民經濟中的地位與作用

新能源行業已成為國民經濟的戰略性支柱產業, 2024年產業規模達12萬億元,帶動就業超3000萬人, 對GDP貢獻率達7.5%。在投資領域, 2025年一季度新能源固定資產投資同比增長23%,占全國基建投資的18%,其中光伏治沙項目投資超500億元,帶動荒漠化地區GDP增長12%(國家發改委, 2025)。

產業拉動效應顯著,光伏行業帶動硅料、逆變器等配套產業產值增長40%,風電裝備出口額突破800億 元,同比增長28%。新能源汽車與儲能產業形成協同效應,寧德時代2025年Q1凈利潤38.3億元,同比增長82.5%,儲能系統出貨量全球占比37%(企業財報, 2025)。

在區域經濟發展中,新能源成為西部大開發的重要引擎。新疆天山北麓562MW光伏項目創造稅收2.3億 元,青海塔拉灘光伏基地帶動牧民人均年收入增長4000元。中東部地區則通過分布式能源實現 “ 隔墻售 電 ” ,江蘇工業園區光伏自發自用比例達85%,降低企業用電成本18%(地方政府報告, 2025)。

1.1.3 新能源行業在全球能源轉型中的角色與貢獻

中國新能源產業已形成全球領先優勢,光伏組件產量占全球78%,風電整機出貨量占55%,新能源汽車 產銷量連續8年全球第一。2024年新能源產品出口額達5200億美元,其中光伏逆變器出口占全球市場份 額68%,特高壓輸電技術向14個國家輸出(商務部,2025)。

在 “一帶一路 ”倡議推動下,中巴經濟走廊卡洛特水電站年發電量32億千瓦時,滿足500萬巴基斯坦家庭 用電;阿聯酋迪拜900MW光伏項目采用中國PERC+雙面組件,度電成本僅0.018美元。截至2025年6 月,中國企業在海外建設新能源項目累計裝機超80GW,每年減排CO₂ 1.2億噸(國家能源局國際合作司, 2025)。

全球氣候治理方面,中國新能源發展為《巴黎協定》實施提供關鍵支撐。 IEA數據顯示,2024年中國可 再生能源裝機增量占全球58%,貢獻了全球1.3%的碳排放下降。通過技術轉讓和能力建設,中國為發展中國家培養新能源專業人才超1.2萬人次,幫助12個國家制定可再生能源發展規劃(UNFCCC, 2025)。

1.2 政策環境分析: 頂層設計與地方實踐

1.2.1 國家層面新能源政策演進歷程與關鍵政策解讀

我國新能源政策體系經歷了 “補貼驅動-市場化轉型-高質量發展 ”三個階段。 2025年2月發布的《關于深化 新能源上網電價市場化改革的通知》(136號文)標志著行業全面進入市場化階段,政策核心包括:

• 價格機制:2025年6月1日后投產項目全面參與電力市場競價,新疆、內蒙古等試點省份機制電量比例 達50%;

• 消納保障:非化石能源消納責任權重考核細化到省級,2025年全國平均目標為20%;

• 土地政策:沙漠、戈壁、荒漠地區大型基地項目用地審批簡化,用地成本降低30%。

《2025年能源工作指導意見》進一步明確發展目標:新增新能源裝機2億千瓦,非化石能源發電裝機占 比達60%,抽水蓄能裝機超6200萬千瓦。政策工具從直接補貼轉向碳市場、綠證交易等市場化手段,2025年綠電交易規模預計達1.2萬億千瓦時, CCER交易價格穩定在80-100元/噸(國家能源局, 2025)。

1.2.2 地方政府新能源產業扶持政策與特色項目對比

地方層面形成差異化發展格局:

• 新疆:延續“262政策”,風光項目上網電價限制在0.15-0.262元/千瓦時,哈密562MW光伏項目采 用“光伏+治沙”模式,固沙面積達1200公頃;

• 廣東:海上風電補貼1500元/千瓦,提出2025年非化石能源消費占比32%目標,珠海金灣海上風電場實 現“風光儲氫”一體化運營;

• 江蘇:工商業儲能項目享受度電補貼0.3元,蘇州工業園區光儲充項目IRR達26%,投資回收期3.3年

• 河南:生物質能供暖補貼20元/平方米,蘭考縣“沼氣+光伏”模式覆蓋60%農村家庭。

地方創新政策涌現,如內蒙古推行 “新能源+畜牧業 ”用地模式,允許牧戶參與項目收益分成;浙江建 立 “碳普惠 ”機制,個人光伏項目可通過碳交易獲得額外收益(地方能源局, 2025)。

1.2.3 新能源補貼政策調整及其對行業的影響

補貼退坡倒逼行業技術進步, 2021-2025年光伏上網電價補貼從0.35元/千瓦時降至全面取消,推動度 電成本下降62%。2025年6月136號文實施后,行業出現結構性調整:

• 搶裝效應:2025年4-5月光伏新增裝機140GW, 占前5月總量70%,組件價格短期上漲15%;

• 企業分化:隆基、晶科等頭部企業通過規模效應維持盈利,中小組件廠商產能利用率降至40%以下;

• 技術迭代加速:TOPCon電池產能占比從2024年35%提升至81.4%, HJT技術因成本劣勢市場份額萎縮至 5%。

補貼政策調整催生新模式,如 “綠電直購 ”交易量同比增長200%,高耗能企業綠電采購比例達30%以上 可享受稅收優惠。儲能配套政策強化,新建風光項目要求配置15%/2小時儲能,帶動新型儲能裝機2025 年預計新增4000萬千瓦(中電聯, 2025)。

1.3 宏觀驅動力分析(PEST模型)

1.3.1 政治因素:政府對新能源行業的支持力度與國際合作

“雙碳 ” 目標納入地方政府考核體系, 31個省份均出臺省級碳達峰方案,新能源成為地方政績考核核心指 標。中央財政設立1000億元新能源發展基金,重點支持儲能、氫能等技術研發。國際合作方面:

• 中美氣候對話:達成新能源技術合作協議,在碳捕集領域聯合研發投入超5億美元

• 中歐綠色協議:光伏組件碳足跡互認機制建立,出口歐盟產品成本降低8%

• 金磚國家合作:成立100億美元新能源投資基金,重點投向非洲光伏項目

多邊機制推動標準輸出,中國主導的《光伏系統性能評價規范》成為ISO國際標準,“華龍一號 ”核電技術 納入IAEA推薦目錄(外交部, 2025)。

1.3.2 經濟因素:能源需求增長與能源結構轉型需求

2025年我國GDP預計增長5%,帶動電力需求增長6%,全社會用電量達10.6萬億千瓦時。能源結構轉 型迫切性凸顯:

• 能源安全:原油對外依存度72%,天然氣45%,新能源替代可減少進口支出2000億美元/年;

• 成本優勢:光伏度電成本較煤電低15-20%,風電低10-15%,2025年新能源發電成本預計再降12%;

• 就業拉動:新能源行業帶動上下游就業3000萬人,其中光伏產業就業超1200萬人。

區域經濟發展不均衡推動西電東送, “沙戈荒 ”基地外送通道利用率達92%,特高壓輸電成本降至0.03元/ 千瓦時 · 公里,促進區域間能源資源優化配置(中電聯,2025)。

1.3.3 社會因素:公眾環保意識提升與新能源接受度增加

公眾對環境質量關注度持續提升, PM2.5濃度下降目標納入地方政府考核,推動能源結構綠色轉型。新 能源應用場景不斷拓展:

• 分布式能源:戶用光伏安裝量突破5000萬戶,社區光伏微電網覆蓋率達15%;

• 交通電動化:新能源汽車保有量達3000萬輛,公共領域車輛電動化率超60%;

• 綠色消費:85%的消費者愿為綠色產品支付10%以上溢價,綠電證書個人購買量同比增長300%。

教育體系強化新能源認知,全國200所高校開設新能源科學與工程專業,年培養專業人才15萬人。職業 技能培訓體系完善,風電運維、光伏安裝等崗位薪資較傳統行業高20-30%(人社部, 2025)。

1.3.4 技術因素:新能源技術研發與突破對行業發展的推動

技術創新形成多領域突破,推動行業競爭力提升:

• 光伏:鈣鈦礦/晶硅疊層電池效率突破33%,鈣鈦礦組件成本降至0.5元/W;

• 風電:18MW海上風機葉片長度達140米,掃風面積相當于9個標準足球場;

• 儲能:液流電池儲能壽命突破15000次循環,度電成本降至0.3元;

• 氫能:質子交換膜電解槽效率達85%,綠氫成本較2020年下降60%。

數字化技術深度融合, AI負荷預測準確率達95%,風電場運維成本降低30%;區塊鏈技術應用于綠電溯 源,交易效率提升50%。智能電網技術實現源網荷儲協同調度,新能源消納率提升至96%(中國電科

院, 2025)。

第二章: 市場規模與增長潛力分析

2.1 總體市場規模與增長預測

2.1.1 2023-2025年中國新能源市場規模測算

2024年中國新能源市場規模達12萬億元,其中:

• 發電端:新能源發電量2.8萬億千瓦時,占總發電量26.4%,同比增長18.7%;

• 裝備制造:光伏組件產量350GW, 風電整機產量120GW, 新能源汽車產量2500萬輛;

• 儲能:新型儲能裝機180GW/360GWh, 市場規模達3200億元;

• 氫能:產業鏈規模突破5000億元,綠氫產量占比提升至25%。

2025年一季度數據顯示,新能源產業延續高速增長態勢,光伏新增裝機105GW,風電新增46.3GW, 新能源汽車銷量同比增長35%。預計全年市場規模將達14.5萬億元,同比增長20.8%(中國新能源協會, 2025)。

2.1.2 2030-2035年市場規模遠景預測與增長潛力

基于IEA Stated Policies Scenario ,2030年中國新能源市場規模將突破30萬億元,其中:

• 發電裝機:非化石能源裝機達45億千瓦,占總裝機70%,風電光伏合計35億千瓦;

• 發電量:新能源發電量占比超40%,年減排CO₂ 25億噸;

• 產業規模:光伏、風電、儲能、氫能四大產業產值均突破萬億。

“十五五 ”規劃目標顯示, 2035年非化石能源消費占比將達35%,新能源成為主體能源。技術進步驅動成 本持續下降,預計2030年光伏度電成本0.15元/千瓦時,風電0.20元/千瓦時,氫能0.8元/Nm³, 為市場 規模擴張提供支撐(國家發改委能源研究所, 2025)。

2.2 細分市場結構分析

2.2.1 按能源類型劃分: 太陽能、風能、核能、生物質能、氫能等市場規模與增速

2024年細分市場結構:

• 太陽能:裝機9.46億千瓦,發電量1.3萬億千瓦時,市場規模4.2萬億元,同比增長35%;

• 風能:裝機5.35億千瓦,發電量1.2萬億千瓦時,市場規模3.8萬億元,同比增長28%;

• 核能:裝機6083萬千瓦,發電量4300億千瓦時,市場規模8500億元,同比增長12%;

• 生物質能:裝機4627萬千瓦,發電量2000億千瓦時,市場規模5200億元,同比增長15%;

• 氫能:產值5000億元,其中綠氫占比25%,同比增長65%。

增長潛力方面,氫能市場增速領先,預計2025-2030年CAGR達45%;光伏、風電保持20-25%增速; 核能受限于建設周期,增速穩定在10-15%(中國能源研究會, 2025)。

2.2.2 按應用領域劃分: 電力供應、交通運輸、建筑供暖/制冷等市場規模與占比

2024年應用領域分布:

• 電力供應:占比65%,市場規模7.8萬億元,其中集中式電站占70%,分布式占30%;

• 交通運輸:占比25%,市場規模3萬億元,新能源汽車滲透率達35%,氫燃料電池車保有量5萬輛;

• 建筑領域:占比8%,市場規模9600億元,光伏建筑一體化裝機80GW, 生物質供暖面積5億平方米;

• 工業領域:占比2%,市場規模2400億元,綠氫煉鋼示范項目產能100萬噸。

交通運輸領域增長最快,預計2025年市場規模達3.8萬億元,占比提升至26%;建筑領域隨著BIPV技術 成熟,占比將逐步提升至10%(住建部, 2025)。

2.2.3 按地區劃分: 重點省市新能源市場發展比較

區域發展呈現 “西集中、東分布式 ”格局:

• 西北地區:集中式風光基地占全國60%,新疆、內蒙古新能源裝機均超1億千瓦;

• 華東地區:分布式光伏占比55%,江蘇、浙江海上風電裝機超15GW;

• 華南地區:核電占比最高,廣東核電裝機1800萬千瓦,占全國30%;

• 華北地區:氫能產業領先,北京、河北加氫站數量占全國40%。

省份對比:

• 江蘇:新能源裝機8500萬千瓦,分布式光伏占比62%,海上風電全國第一;

• 內蒙古:風電裝機7500萬千瓦,占全國14%,新能源發電量占比達34%;

• 廣東:新能源產業產值2.1萬億元,新能源汽車產量占全國25%;

• 青海:新能源發電量占比55%,全球首個100%可再生能源供電城市試點(國家統計局,2025)。

2.3 新能源在能源消費結構中的占比與變化趨勢

2024年我國一次能源消費結構中,非化石能源占比達18.9%,較2020年提升4.2個百分點。電力結構轉 型更快,非化石能源發電量占比39%,其中新能源占比26.4%。

變化趨勢:

• 加速替代:預計2025年非化石能源消費占比達20%,2030年達25%,2035年達35%;

• 結構優化:光伏、風電占比持續提升,核電穩步增長,生物質能作為補充;

• 區域差異:西北新能源占比超40%,華東、華南逐步提升至30%。

關鍵轉折點預測:

• 2025年:風電光伏裝機合計超火電;

• 2028年:新能源發電量占比超30%;

• 2035年:非化石能源成為主體能源(中電聯《電力發展展望2025》)### 2.3 新能源在能源消費結構中 的占比與變化趨勢。

2.3.1 歷史演變與當前格局

我國能源消費結構正經歷深刻轉型,非化石能源占比從2015年的12.1%提升至2024年的18.9%,年均 提升0.76個百分點。電力領域轉型速度領先,非化石能源發電量占比從2015年的27.3%提升至2024年 的39%,其中新能源(風電、光伏、生物質)占比從8.6%提升至26.4%(國家統計局, 2025)。

分品種看, 2024年:

• 水電:占一次能源消費7.8%,發電量占比16.8%;

• 風電:占一次能源消費4.2%,發電量占比11.2%;

• 光伏:占一次能源消費3.5%,發電量占比9.3%;

• 核電:占一次能源消費2.9%,發電量占比4.8%;

• 生物質能:占一次能源消費0.5%,發電量占比1.1%。

區域差異顯著,青海、西藏等清潔能源富集地區非化石能源占比超40%,而東部工業大省仍以煤電為 主,但新能源增速領先。廣東、江蘇等省份通過海上風電和分布式光伏,非化石能源占比已突破25% (地方統計局,2025)。

2.3.2 國際比較與競爭態勢

與全球主要經濟體相比,我國非化石能源發展處于中等偏上水平:

• 占比對比:2024年歐盟22.3%、美國13.5%、日本19.8%、中國18.9%;

• 增速對比:2015-2024年中國年均提升0.76個百分點,歐盟0.52個百分點,美國0.35個百分點;

• 結構對比:我國水電占比高于歐美,風電光伏增速領先,核電占比低于法國(70%)、日本(27%)。

IEA預測,若延續當前政策, 2030年中國非化石能源占比將達25%,超過美國(21%)但仍低于歐盟 (32%)。我國在新能源裝機規模上全球領先,但在終端能源消費電氣化率(29%)方面仍落后于歐盟 (34%)(IEA《全球能源展望2025》)。

2.3.3 未來趨勢預測與情景分析

基于中電聯三種情景預測:

• 基準情景:2030年非化石能源占比25%,2035年30%,風電光伏裝機35億千瓦;

• 加速情景:2030年非化石能源占比28%,2035年35%,需年均新增新能源裝機3億千瓦;

• 保守情景:2030年非化石能源占比23%,2035年27%,受技術突破延遲影響。

關鍵轉折點預測:

• 2025年:風電光伏裝機合計超火電(預計達17億千瓦);

• 2028年:新能源發電量占比超30%;

• 2033年:非化石能源消費占比超30%;

• 2040年:新能源成為第一大電源。

實現加速情景需突破的瓶頸:

1. 每年新增特高壓輸電通道4000萬千瓦以上;

2. 2030年新型儲能裝機達1.2億千瓦;

3. 氫能在工業領域替代率達15%;

4. 終端電氣化率提升至40%(中電聯《電力發展展望2025》)。

#新能源行業十五五規劃#新能源行業戰略規劃#新能源行業咨詢公司#新能源行業降本增效#新能源行業管理咨詢公司#新能源行業人力資源咨詢#新能源行業營銷策劃咨詢#新能源行業薪酬績效#人力資源管理咨詢公司#成都新能源行業管理咨詢#成都管理咨詢公司#成都十五五規劃編制單位#成都十五五規劃編制#四川十五五規劃編制#十五五規劃編制

成都管理咨詢公司-重慶管理咨詢公司-四川管理咨詢公司-成都咨詢公司-成都咨詢

成都可行性研究報告-成都商業計劃書-成都產業規劃-成都報告撰寫機構-成都專業報告撰寫

企業數字化轉型咨詢-流程管理咨詢-風險管理咨詢-內部控制咨詢-全面預算管理咨詢

人力資源管理咨詢-薪酬管理咨詢-績效管理咨詢-股權激勵咨詢-成本管理咨詢

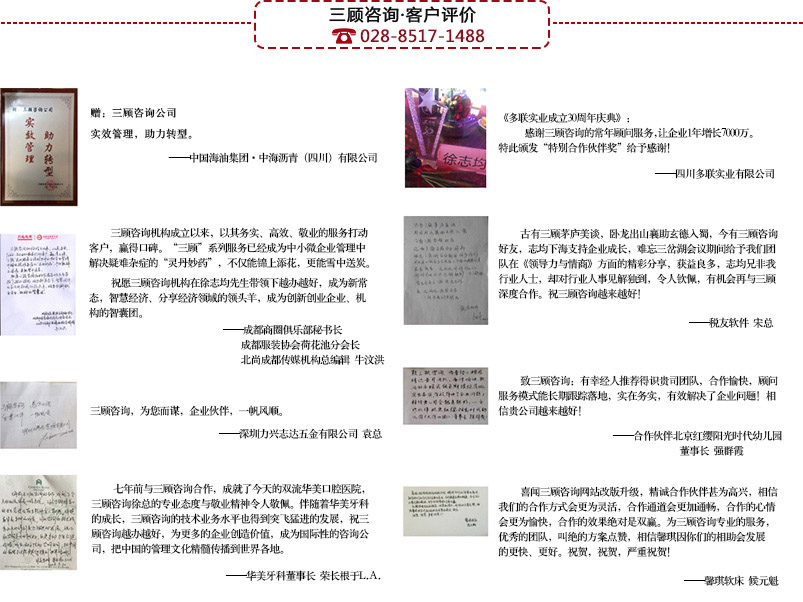

《三顧案例&部分客戶》

【戰略定位】藍光集團、國機集團、廣安愛眾、攀鋼集團、漢龍集團、中明環保、上東國際、米易縣、成都市團校;

【營銷定位】營門電纜、電建物業、華美牙科、多聯塑膠、麥潤機械、水電五局-五興物業、睿美水族、七秒水族、1號水族、華陽客運、張飛啤酒、易中餐、陽光時代幼兒園、創新足、川府映像、悄悄小姐、華陽串根香、歐能多、達奇雅、禧滋燕、興科銳、考拉媽媽;

【常年顧問】中國電建、多聯塑膠、營門電纜、華美牙科、郫縣豆瓣、豪威馬術俱樂部、華陽串根香、睿美水族、文質周末、易中餐、源和森客、華陽客運、興科銳、匯鴻教具;

【人力資源】愛眾綜合能源、愛眾能源工程、遂寧發展水務、遂寧發展投資、光良白酒、新斯頓制藥、新疆金和集團、森普管材、科理特智能科技、九州慧圖、錦江綠道、揚程建設、中國海油、中國石油、華西集團、高辰建筑、文質周末、四川城建、中商國創、中德綠建、源和森客、高辰建筑、福瑞居、浩洲實業、興科銳、百仕達裝飾;

【股權激勵】錦城御建筑、夢綠春天、天興體表、四川新力葆、同創偉業、視點映畫;

【市場調研】水電五局五興物業、華西集團 、睿美水族、重慶開州調研、廣安愛眾、郫都區安靖鎮、是鋼實業、有色科技、上東國際、華陽串根香、陽光時代幼兒園;

【專項報告】東游硒蕩、中晶環能、雅麗興科技、野馬汽車、張飛啤酒、成都電視臺、鴻湖州際養老產業、頂火房車、錦思文化、塔山茶葉、文漢物流、新加披伊頓幼兒園、新疆金遠惠、瑞吉和豐商貿、巴蜀物流、都江堰伊斯蘭文化博物館、貴州雅立包裝、川信門窗;

【內訓拓展】華為、中國電建、中國建設銀行、掌上明珠家居、飛宇門窗、英王漆、合景泰富、宏泰集團、西南財經大學、新鮮果子、暢聯物流、米袋金融。

成都管理咨詢公司-重慶管理咨詢公司-四川管理咨詢公司-成都咨詢公司-成都咨詢

成都可行性研究報告-成都商業計劃書-成都產業規劃-成都報告撰寫機構-成都專業報告撰寫